Investire | Marzo 2021

In epoca di tassi zero le reti dei consulenti finanziari sono riuscite a chiudere il miglior anno di sempre con un bilancio positivo per 43,4 miliardi di euro (+24,1% rispetto al 2019, fonte ASSORETI).

L’industria del risparmio gestito sostenuta soprattutto dalle reti dei ha raccolto complessivamente 14,57 miliardi di euro nel 2020, che hanno contribuito a generare un patrimonio gestito di 2.421,5 miliardi, toccando un nuovo record (fonte ASSOGESTIONI).

Anche le reti sono però alle prese con una massa di liquidità netta (12,4 miliardi) confluita su conti correnti e depositi anche se questa segna una flessione del 4% rispetto al 2019 (fonte ASSORETI).

Alla perenne ricerca di tassi positivi alcuni player dell’industria della consulenza finanziaria da qualche anno stanno promuovendo investimenti illiquidi nella cosiddetta economia reale, si tratta per lo più di investimenti in azioni o obbligazioni di aziende non quotate.

Gli investimenti illiquidi sono sempre stati una prerogativa di una selezionata élite di investitori, tipicamente HNWI, con ticket di accesso di svariati milioni di Euro: il desiderio delle reti – e di alcune di esse in particolare – è quello di democratizzare questo tipo di investimenti.

Il tema centrale è come scovare aziende investibili tra le non quotate, il lavoro del private equity non è un lavoro che si improvvisa ed è caratterizzato da un rapporto rischio rendimento elevato.

Le opzioni possibili sembrano essere due: buy ovverossia distribuire prodotti illiquidi dei maggiori player italiani e internazionali, oppure make, cioè farseli in casa costituendo al proprio interno un team.

Un operatore specializzato nel private equity può offrire un prodotto frutto di anni di esperienza, spesso con notevoli economie di scala ed è in grado di rifornire allo stesso tempo più banche/reti, anche in concorrenza fra di loro.

La scelta di fare in casa enfatizza il controllo interno della selezione delle società su cui investire, garantisce una maggior flessibilità al proponete e consente di conservare nel proprio perimetro i ricavi ma anche i costi. L’unico punto delicato è quello delle competenze e del track record, fare in casa significa poter contare sui migliori professionisti del settore, cosa non banale.

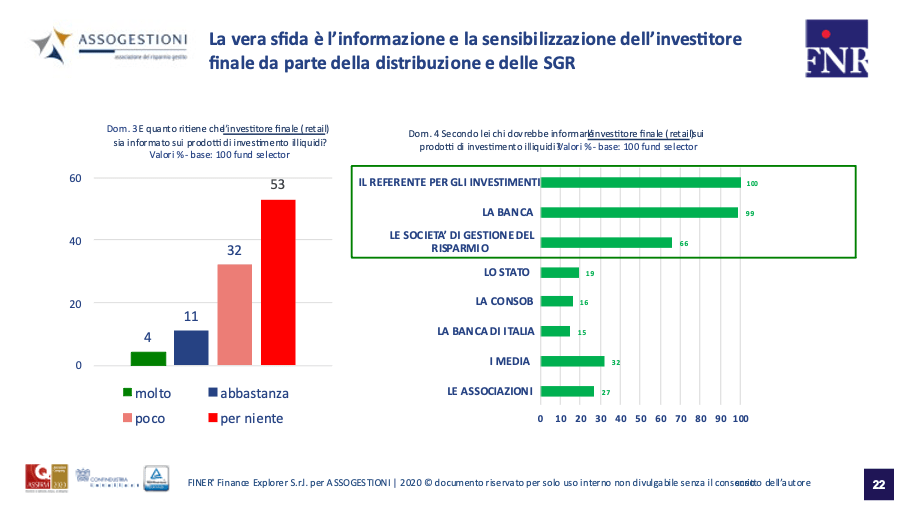

Vi è comunque la consapevolezza tra i fund selector, ovverossia tra coloro i quali selezionano i prodotti per reti e banche, che i livelli di conoscenza dei prodotti illiquidi presso l’investitore retail sia ancora molto bassa (fonte ricerca ASSOGESTIONI).

Sia che si decida di affidarsi a specialisti sia che si faccia in casa l’importante è che sia chiaramente comunicato che gli investimenti illiquidi richiedono un orizzonte temporale lungo e hanno un elevato rapporto rischio/rendimento, altrimenti saranno dolori soprattutto per la tanto sbandierata economia reale (famiglie e imprese).

Nicola Ronchetti